忆融速配 30年赚1000亿美元?!揭秘西蒙斯大奖章基金的赞誉与质疑

当地时间5月10日,传奇投资人吉姆.西蒙斯(Jim Simons)在纽约去世,享年86岁。因为创立了有史以来最成功的量化对冲基金,并在其投资生涯赚取超过1000亿美元,西蒙斯被投资界称为“征服市场的人”。

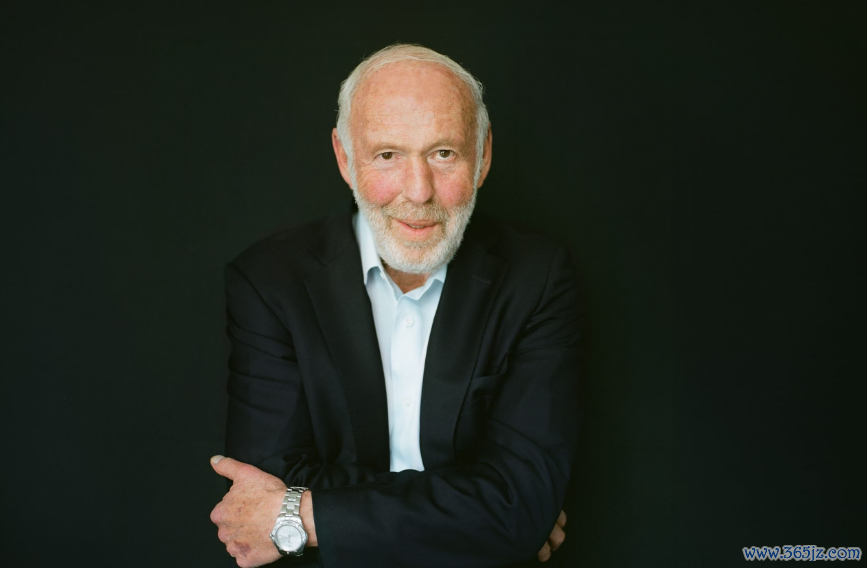

吉姆.西蒙斯(图片来源:西蒙斯基金会官网)

西蒙斯生平

西蒙斯于1938年4月25日出生于美国马萨诸塞州牛顿市。他很早就表现出对数学的兴趣。“我喜欢数学的一切。”西蒙斯在2015年接受采访时说,“我唯一想到的就是我会成为一名数学家。”

1958年,他在麻省理工学院获得数学学士学位,并于1961年获得加州大学伯克利分校数学博士学位。

获得博士学位后,西蒙斯曾在麻省理工学院和哈佛大学短暂任教,然后加入新泽西州普林斯顿的国防分析研究所。在那里,他担任国家安全局的密码破译员,将时间分配在解决密码问题和继续自己的数学研究之间。

1968年,由于公开反对越南战争,他被该研究所解雇。

随后,他来到纽约州立大学(State University of New York)下属石溪大学(Stony Brook University)数学系任教。在石溪大学,西蒙斯继续从事数学研究,其中最著名的是与陈省身合作。在西蒙斯在加州大学伯克利分校期间,他们的道路曾有过短暂交集。在石溪,他们终于能够结合他们的才能。

“这无疑是我数学生涯的巅峰。”西蒙斯在2005年美国数学学会通讯中为陈省身写的讣告中说,“我认为任何与陈省身合作的人都可能会说同样的话。”

1974年,西蒙斯和陈省身合作发表了一篇题为《特征形式与几何常量》(Characteristic Forms and Geometric Invariants)的论文,介绍了被称为陈—西蒙斯不变量的几何测量方法。虽然两人当时并不知道,但他们的工作不仅在数学中,而且在量子场论、弦理论和凝聚态物理学中都发挥了开创性的作用。1976年,西蒙斯因其数学研究成就而获得美国数学学会的奥斯瓦尔德.凡勃伦几何奖。

“这项工作是很好的经历。”西蒙斯在2015年接受采访时说,“我对此非常满意,陈省身也是如此。它甚至开创了一个现在正在蓬勃发展的小众领域。今天,那些被称为陈—西蒙斯不变量的东西已经传播到很多物理学中。但当时我们一无所知。我从来没有想过它会应用于物理学。但这就是数学的事情——你永远不知道它会去哪里。”

在石溪大学时,西蒙斯遇到了玛丽莲.霍里斯,并于1977年结婚。他和妻子二人曾向石溪大学基金会捐赠了5亿美元,这是历史上个人对美国大学的最大一笔无限制捐赠。“石溪给了我一个机会——因此,看到这所大学进一步发展壮大,我感到非常有成就感。”西蒙斯表示。

“征服市场的人”

西蒙斯一直对商业感兴趣,尤其是金融。在加州大学伯克利分校(UC Berkeley)期间,他开始交易股票并涉足大豆期货,并一直在寻找投资机会。

1978年,各种货币的弹性加大,开始和黄金价格脱钩,英镑也开始暴跌。40岁的西蒙斯看准这个市场机会,正式决定脱离学术圈,投身外汇交易。他成立了一家名为Monemetrics的公司,并在日后将其改名为文艺复兴科技公司(Renaissance Technologies)。与当时的主流投资者的思路完全不同,西蒙斯采用了他在国防分析研究所破译密码时类似的策略,他深信能够用数学模型挖掘出价格背后潜藏的规律——“一定有办法对价格建模”。

相比其他投资公司,文艺复兴科技公司更愿意聘请数学家、物理学家和计算机科学家,而不是华尔街人才。许多加入文艺复兴的人才都是西蒙斯以前的同事——一些毫无金融背景的数学家,其中包括“鲍姆—韦尔奇算法”(Baum–Welch algorithm)的创立者之一列尼.鲍姆。在鲍姆的帮助下,文艺复兴把当时还未电子化的利率历史走势、各币种当期的收盘、新闻等数据输入到数据库中,打造出了一个可以对市场进行预测的模型。

不过公司在成立早期,发展不算太顺利。1988年,当文艺复兴推出大奖章基金(The Medallion Fund)时,当年的回报率仅为9%,跑输标普500指数的16%;第二年,在标普大盘涨超30%的情况下,大奖章基金还亏损了4%(这是大奖章基金目前唯一一次亏损年份),公司内部关系日趋紧张。

随后,西蒙斯招来了著名博弈理论家埃尔温.贝勒坎普(Elwyn Berlekamp)从头开始重新设计公司的交易系统,1990年,大奖章基金的净回报率达到55%。不过由于理念不合,他和贝勒坎普很快分道扬镳。

但西蒙斯继续聘请精英数学家、优化模型,以实现他梦寐以求的“完全由机器决策的系统”。

从业绩上看,大奖章基金堪称投资界的顶流。从1988—2018年的30年里,大奖章基金累计创造了超过1000亿美元的收益,年均回报率高达39%。作为对比,同期标准普尔500指数每年上涨5.1%,而“股神”巴菲特的年均回报率为20.5%。

尽管取得了巨大成功,但大奖章基金并不对外开放,投资人仅限于内部员工,因此市场对其投资策略知之甚少。《华尔街日报》专栏作家格里高利.祖克曼(Gregory Zuckerman)撰写的书籍《征服市场的人》里曾经对大奖章基金的投资理念有过分析。

首先,和巴菲特“买入并持有”(Buy-and-Hold Strategy)的长期投资理念不同,西蒙斯更关注市场短期的无效性,用算法来捕捉稍纵即逝的价格偏离,当价格恢复正常时迅速结清头寸离场。同时,西蒙斯绝不以“市场终将恢复正常”作赌注投入资金,西蒙斯交易行为更多基于程序对价格走势的分析,而非人的主观判断,因此可以避免情绪化导致不稳定的投资表现。

其次,西蒙斯对高杠杆的使用非常谨慎,这也显著异于同为“模型套利”的美国长期资本管理公司(LTCM)。如果一笔交易亏损,可快速平仓。这样不仅控制损失,还能避免高杠杆引致的流动性问题,而后者是造成LTCM倒闭的罪魁祸首。

最后,严苛又多元的投资也造就了大奖章基金的惊人回报。基金对投资范围有严格限制,投资品必须同时满足在公开市场上交易、流动性高、适合用数学模型交易三个条件。因此,它并不会介入初创公司的股票。同时,大奖章基金采用非股票工具投资于全球市场,在美国的交易工具包括商品期货和美国国债;境外交易包括汇率期货、商品期货和外国债券。

质疑的声音

尽管旗舰基金业绩傲人,但文艺复兴旗下对外部投资者开放的其他基金,业绩却并不出彩。

公开资料显示,文艺复兴旗下有三只对外开放的基金,分布是2005年7月推出的文艺复兴机构股票基金(Renaissance Institutional Equities Fund,RIEF),2012年推出的文艺复兴机构多元化阿尔法(Renaissance Institutional Diversified Alpha,RIDA),以及2016年推出的机构多元化全球股票基金(Renaissance Institutional Diversified Global Equties,RIDGE)。

2008年金融危机前后,RIEF的表现非常糟糕。该基金在2008年下跌了16%,在2009年下跌了6.17%。而这两年,大奖章基金的回报高达82.4%和39%。

新冠疫情爆发期间,基金表现再次出现了大幅分化。2020年,大奖章基金的收益为76%。但根据汇丰银行(HSBC)对冲基金业绩显示,RIEF下跌了22.62%,RIDA下跌了33.58%,RIDGE则亏损了31%,后两只基金更是进入了汇丰银行当年的全球表现最差对冲基金榜单。

同一管理人管理的基金收益如此巨大,引发了众多的质疑声音。

但祖克曼依然坚信文艺复兴基金以及西蒙斯。他认为,四只基金收益差别巨大,是因为投资策略不同。大奖章基金在多个资产类别进行高频的量化交易策略,而其他三只基金则完全不同。根据基金注册文件,RIEF基金只进行股票交易,并长期持有股票。RIDA基金在全球期货和远期市场上交易股票、衍生品和各种金融工具。与RIEF一样,RIDA基金也持有大量的个股头寸,并通常是长期持有。RIDGE基金则通过保持低水平的贝塔系数或对更广泛市场的敞口来寻求市场中立。

祖克曼表示:“虽然基金收益差别巨大,但我从未见过有证据表明丑闻的发生。美国证券交易委员会也没有忆融速配,在麦道夫丑闻之后,美国证券交易委员会在他们的办公室里呆了两年。”